miércoles 6 de abril de 2011

Hood Robin: Cambios en el impuesto a las ganancias y educación

La reciente decisión de disminuir el cobro del impuesto a las ganancias, impulsada por virtualmente toda la oposición política, los principales medios de comunicación y los grandes sindicatos –especialmente la CGT- y avalada finalmente por el gobierno nacional, es un gran retroceso en la justicia distributiva. Para comprender este punto es necesario introducir en el lenguaje más claro posible lo que está en juego.

La reciente decisión de disminuir el cobro del impuesto a las ganancias, impulsada por virtualmente toda la oposición política, los principales medios de comunicación y los grandes sindicatos –especialmente la CGT- y avalada finalmente por el gobierno nacional, es un gran retroceso en la justicia distributiva. Para comprender este punto es necesario introducir en el lenguaje más claro posible lo que está en juego.

1. El impuesto a las ganancias es, luego del IVA, el que mayor recaudación estatal genera. Su distribución es central en la Coparticipación que llega a las provincias y determina las posibilidades de financiamiento de la educación (y del resto del gasto público, claro está). Si menos personas pagan impuestos, hay evasión o bajan los impuestos, hay proporcionalmente menos fondos para la educación pública.

2. El impuesto a las ganancias es el más progresivo que existe, ya que le cobra más a los que más ingresos tienen. En cambio otros impuestos, como el IVA, perjudican más a los más pobres. Argentina tiene una estructura tributaria donde el impuesto a las ganancias es bajo y el IVA es alto, exactamente lo opuesto a los países europeos nórdicos con mayor Estado social y, no casualmente, los mejores sistemas educativos en equidad y calidad.

3. Al pasar a la esfera estatal los tributos tienen la capacidad de disminuir las brechas sociales: antes de la intervención del Estado la brecha de ingresos entre el primer y quinto quintil es de 27,5 veces, al contar todas las transferencias y servicios que brinda el Estado (a nivel nacional, provincial y municipal) esa brecha se reduce a 5,6 veces.

Sorprendentemente la disminución del cobro del impuesto a las ganancias fue apoyada tanto por sectores que tradicionalmente han impulsado la idea de un Estado-mínimo como por muchos partidos, referentes y sectores sociales defensores del Estado de Bienestar. Quizás para algunos la confusión proviene de la propia designación del impuesto: muchos señalan que a un trabajador no se le puede considerar “ganancia” su sueldo. Esto cambiaría si ese mismo monto estuviese basado en otro tributo, que existe en muchos países desarrollados como el impuesto sobre los salarios o a los ingresos personales.

Hay que decirlo claramente: crear nuevos impuestos es extremadamente difícil, dado que requiere mucho poder político, consensos y el voto mayoritario del Congreso. Si pudiesen lograrse estas condiciones, sería mucho más justo avanzar en reformas integrales del sistema impositivo, que amplíen el impuesto a las ganancias a muchos sectores exentos o eliminar la exención a la renta financiera. Esto permitiría obtener muchos recursos de los sectores más concentrados de la economía para favorecer a través del Estado a reducir la brecha de desigualdades.

Pero este mundo ideal es muy difícil de conseguir, como puede advertirlo quien quiera leer la realidad política argentina. En ese camino, que es necesario propiciar y seguir buscando, hay atajos que logran mucha mayor justicia real, aunque no una justicia ideal. Uno de ellos es el que permite un contexto inflacionario (quizás una de las pocas ventajas de tener inflación: se puede redistribuir sin recortar). Al aumentar los salarios, aunque sea sólo por efecto de la inflación, más trabajadores comenzaron a pagar el impuesto a las ganancias y más ejecutivos de sueldos muy altos debieron incrementar el monto que pagaban.

Aún así estamos muy lejos de los países europeos en términos de la cantidad de trabajadores de salarios medios y altos afectados por este tipo de impuestos progresivos. Para ser explícitos: hasta antes de la modificación de la semana pasada un trabajador soltero sin hijos con un sueldo bruto de $6.000 mensuales aportaba apenas $14 de impuesto a las ganancias. La realidad es que sólo aquellos con sueldos muy altos pagaban un monto considerable.

¿Quiénes fueron los mayores ganadores de esta reforma tributaria? Los ejecutivos con los sueldos más altos del país. Cuánto mayor sueldo ganan más favorecidos son a partir del cambio en el impuesto a las ganancias, no por una decisión política, sino porque el ajuste afecta inmediatamente a los más ricos. Concretamente, el 5% de los asalariados más ricos del país son los grandes beneficiarios de esta medida. Así, con la reforma, un trabajador casado que gana $20.000 brutos por mes pagará $452,24 menos por mes de impuesto a las ganancias, mientras un trabajador casado que gana menos de $6.000 no se beneficiará en nada y el que gana $10.000 pagará $160,07 menos.

¿Qué podría haberse hecho con esos recursos? En términos educativos, podrían crearse salas de 4 años de jardín de infantes para los 216 mil niños y niñas más pobres de la argentina que todavía no asisten a esa edad y podrían crearse escuelas de jornada extendida (6 horas de clase en vez de 4) para el 25% de los alumnos del nivel primario con mayor vulnerabilidad social. El monto total de ambas políticas es de aproximadamente 3.300 millones de pesos, incluyendo todas las escuelas que se deben construir, su equipamiento y los salarios de los docentes. El mismo monto anual que se dejará de cobrar con la reforma del impuesto a las ganancias.

Esto es lo que podemos llamar un verdadero “Hood Robin”: sacarle a los pobres para darles a los ricos. Imaginemos el efecto que podría tener en un niño asistir a la escuela desde los 4 años, fomentando su vínculo con otros chicos, la estimulación temprana y los aprendizajes de esta etapa central en la vida educativa, facilitando además que sus padres trabajen todo el día sin dejarlo solo o al cuidado de menores. O en un chico que pueda ir todo el día a la escuela, con horas de educación artística, deportes, tecnología y con apoyo escolar para que no sea posible que nadie repita el grado (flagelo que preanuncia el abandono posterior).

La educación en la edad más temprana es la inversión del Estado más integral que pueda concebirse: no sólo beneficiaría directamente a los más pobres sino que genera capacidades de autoestima, previene problemas de salud, fomenta la integración social, la ciudadanía y, además, el desarrollo económico futuro.

En cambio, los $3.300 millones irán principamente a los bolsillos de los que más riqueza poseen, que –sin juzgar si es justo o no lo que ganan- seguramente no verán transformadas sus vidas si deben pagan algo más de impuestos. Lamentablemente entre la pequeña minoría beneficiada están la mayoría de los políticos que apoyan la medida, los principales comunicadores sociales y dueños de medios y casi todo sector o persona influyente en la Argentina. Del otro lado están las voces apenas audibles, muchas veces aisladas, lejanas o tapadas con grandes muros, de los sectores populares que podrían tener otras posibilidades en sus difíciles condiciones de vida, quizás las únicas, a través de la educación.

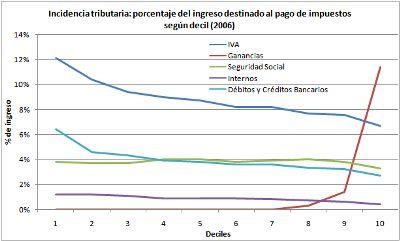

Sólo para aportar datos, el siguiente gráfico muestra en qué proporción afecta cada impuesto el bolsillo de las personas según deciles de ingresos (el primer decil es la población más pobre). Véase el impacto del impuesto a las ganancias en el sector más rico de la población, extraordinariamente más progresivo en su recaudación que todos los demás

Para ver otras notas que se sitúan en una posición similar –frente a la abrumadora mayoría de notas periodísticas a favor de la disminución del cobro de ganancias-, véase:

Opinión Blog El economista serial crónico

Informe del Programa de Política Fiscal de CIPPEC del año 2008

Serale

lunes 18 de abril de 2011

Estimados:

Sigo atentamente su blog, me parece interesante y casi siempre puedo sacar algún tema de él para mi propio blog. Pero en este caso particular no estoy de acuerdo con el artículo.

1. La reciente decisión de disminuir el cobro del impuesto a las ganancias no es un gran retroceso en la justicia distributiva. Primero porque es un impuesto al trabajo, y no a las ganancias. Los trabajadores no obtenemos ganancias con el salario, y si hay un excedente se convierte en ahorro, ahorro que en el futuro se convertirá en consumo.

2. Es verdad que solamente lo paga menos del 10 % de los asalariados, pero en todo caso-de existir-se debería cobrar a los salarios que superen en dos o tres veces lo que una familia tipo necesita para vivir, actualmente las consultoras privadas establecen una canasta “tipo” en unos 5.000 pesos. Por lo que el impuesto al trabajo-repito, de existir-debería estar en los sueldos superiores a los 10, 12 mil pesos.

3. El impuesto a las ganancias no es el impuesto más progresivo que existe. El más progresivo que existe el impuesto a los bienes personales, y este impuesto, en la estructura impositiva total disminuyó desde el 2003.

4. No necesariamente el Estado dejará de invertir en educación por disminuir el mínimo no imponible. Si hay voluntad política el Estado puede ampliar la jornada completa en ese 25% que se menciona y crear más jardines maternales. Es necesario una reforma urgente en la estructura política argentina.

5. En esto último me quiero detener, es verdad lo que se dice en el informe con respecto a que es extremadamente difícil crear nuevos impuestos, dado que se requiere mucho poder político, hasta acá de acuerdo, pero también es verdad que fue Néstor kirchner el que tuvo en su momento mucho poder político y él pudo presentar en el parlamento una reforma impositiva y nunca lo hizo. Cuando el Congreso funcionaba como una simple escribanía-entre 2003 y 2009-se podría haber aprobar una nueva renta financiera-por ejemplo-y no se hizo.

6. Un verdadero “Hood Robin” es sacarles al 2 ó 3 % de la sociedad-los más ricos-y no sacarle al trabajador que gana 6000 pesos. Un verdadero “Hood Robin” es sacarles a los grandes grupos económicos, a las privatizadas, a las empresas mineras, controlar la fuga de capital, la evasión impositiva del poder económico concentrado, no a los trabajadores. La presión impositiva es la más grande de nuestra historia-y en gran parte cae en los trabajadores y en los sectores populares con el IVA- y aún así no se invierte en educación.

Saludos cordiales

Y gracias por tener mi blog en su página. Lo recomendé un par de veces a mis seguidores.

SERALE

www.polimodalitos.over-blog.es

Miriam

martes 19 de abril de 2011

Trabajo en educación hace 25 años y llegue por méritos propios, por concursos, estudiando y pagando con mi sueldo carreras de grado y posgrado. Soy soltera por elección, vivo con mi madre viuda a la que ayudo porque con la paupérrima jubilación de ama de casa no le alcanza para vivir. Gano 8.000 de bolsillo y me descuentan mensualmente de IMPUESTO A LAS GANANCIAS $ 750, lo que hace un total anual de aproximadamente $ 9000.

Vivo en una ciudad pequeña del sur del Chaco, EN CALLE SIN PAVIMENTAR, SIN CLOACAS, CON POCA ILUMINACIÓN y permanentemente ayudo a mis vecinos porque se lo que es la pobreza. Yo vivo en un barrio muy pobre , donde hay carencias de todas clases y donde todo es muy caro.

Toda la vida invertí en estudio, libros para estar actualizada. De qué distribución a la riqueza me están hablando?? .

Quisiera que algunos de los especialistas en economía o quienes escriben el artículo vengan a conocer nuestra realidad, de aquellos docentes que "supuestamente" ganamos mucho pero sostenemos las escuelas con nuestros aportes diarios.

Señores sean más justos en sus opiniones y realmente quiénes tienen que hacerlo apliquen ese impuesto a quienes realmente corresponde . Tengan en cuenta para ello :distancias, lugares, provincias, índice de pobreza real , etc.

Es una verdadera injusticia lo que esta haciendo este gobierno con el famoso "IMPUESTO A LA GANANCIA" aplicando a todos por igual porque cobran un monto x sin hacer un estudio serio de ello.

Estoy de acuerdo que en nuestro país hay mucha pobreza e indigencia y hay que ayudar mucho con planes sociales desde el estado, no me lo tienen que contar ya que lo vivo a diario pero no nos quiten a los de clase media baja para darle al que menos tiene.

Saludos desde Chaco.

dora

viernes 22 de abril de 2011

Los trabajadores no tenemos ganancias. Recibimos un salario como contraprestración de servicios. Es un tema que debe ser tratado con equidad.Las ganancias son de los que "ganan" y no de los que prestan servicios a la comunidad.

Creo que los impuestos deben ser recaudados inteligentemente , o sea obtenidos de los grandes capitales argentinos y extranjeros. Para ello hay que ejercer un firme control sobre la evasión de impuestos aunque parece que es más fácil recaudar sobre los empleados cautivos del sistema público provincial.

Axel Rivas

lunes 2 de mayo de 2011

Gracias por los comentarios. Somos defensores del derecho a la educación y creemos que la redistribución del ingreso debe plantearse en términos concretos para poder analizar en profundidad las formas de generar mayor justicia social a través de mayor inversión en educación pública.

Sólo para aportar datos, hemos agregado en la nota un gráfico que muestra en qué proporción afecta cada impuesto el bolsillo de las personas según deciles de ingresos (el primer decil es la población más pobre). Véase el impacto del impuesto a las ganancias en el sector más rico de la población, extraordinariamente más progresivo en su recaudación que todos los demás.